1.1. Кредитная организация (филиал) (далее - кредитная организация), внутренние структурные подразделения кредитной организации (далее - ВСП) могут осуществлять следующие кассовые операции - прием; выдачу; размен банкнот Банка России, монеты Банка России одного номинала на банкноты Банка России, монету Банка России другого номинала; обмен банкнот и монеты Банка России в соответствии с Указанием Банка России от 26 декабря 2006 года N 1778-У "О признаках платежеспособности и правилах обмена банкнот и монеты Банка России", зарегистрированным Министерством юстиции Российской Федерации 16 января 2007 года N 8748, 15 июля 2009 года N 14343 ("Вестник Банка России" от 31 января 2007 года N 5, от 22 июля 2009 года N 43) (далее - Указание Банка России N 1778-У); обработку, включающую в себя пересчет, сортировку банкнот Банка России на годные к обращению банкноты Банка России и банкноты Банка России, соответствующие признакам ветхих банкнот (приложение 22 к настоящему Положению) (далее - ветхие банкноты Банка России), формирование банкнот Банка России в корешки, упаковку наличных денег в пачки банкнот, кассеты с пачками (корешками) банкнот, мешки с монетой в порядке, установленном главой 14 настоящего Положения, или в инкассаторские сумки, специальные мешки, кейсы, кассеты и другие средства для упаковки наличных денег, обеспечивающие сохранность наличных денег и не позволяющие осуществить их вскрытие без видимых следов нарушения целости (далее - сумка).

Кассовые операции осуществляются в кредитной организации, ВСП с клиентами - юридическими лицами (в том числе другими кредитными организациями, ВСП других кредитных организаций), физическими лицами, осуществляющими предпринимательскую деятельность без образования юридического лица, физическими лицами, занимающимися в установленном законодательством Российской Федерации порядке частной практикой (далее - организации), и физическими лицами. Кассовые операции могут осуществляться с применением программно-технических средств - автоматических устройств для приема и выдачи наличных денег клиентам с использованием персонального компьютера, установленного на рабочем месте кассового работника (далее - кассовый терминал), устройств, функционирующих в автоматическом режиме и предназначенных для приема сумок с наличными деньгами от клиентов (далее - автоматический сейф), устройств, функционирующих в автоматическом режиме и предназначенных для приема наличных денег от организаций (далее - автоматическое приемное устройство), банкоматов, платежных терминалов и других программно-технических средств.

Программно-технические средства, конструкция которых предусматривает полистное вложение наличных денег клиентом и выдачу принятых наличных денег клиенту без обработки в кредитной организации, ВСП, должны иметь функцию распознавания не менее четырех машиночитаемых защитных признаков банкнот Банка России, перечень которых установлен нормативным актом Банка России.

КонсультантПлюс: примечание.

Абзац четвертый пункта 1.1 вступает в силу с 1 июля 2015 года. Требование наличия функции распознавания не менее четырех машиночитаемых защитных признаков банкнот Банка России, перечень которых установлен нормативным актом Банка России, применяется к программно-техническим средствам, конструкция которых предусматривает прием банкнот Банка России от клиентов, приобретаемым (в том числе передаваемым в пользование) после 1 июля 2015 года.

Программно-технические средства, конструкция которых предусматривает прием банкнот Банка России от клиентов, должны иметь функцию распознавания не менее четырех машиночитаемых защитных признаков банкнот Банка России, перечень которых установлен нормативным актом Банка России.

Операции по приему наличных денег от организаций в кредитной организации для зачисления сумм принятых наличных денег на банковские счета этих организаций, от физических лиц - на их банковские счета, счета по вкладам (выдаче наличных денег со списанием сумм выданных наличных денег организациям с банковских счетов этих организаций, физическим лицам - с их банковских счетов, счетов по вкладам) являются кассовым обслуживанием клиентов.

(п. 1.1 в ред. Указания Банка России от 30.07.2014 N 3353-У)

1.2. Кредитная организация распорядительным документом устанавливает сумму минимального остатка хранения наличных денег. В распорядительном документе кредитной организации указываются суммы минимального остатка хранения наличных денег отдельно для кредитной организации, каждого ее ВСП, расположенного на подведомственной территориальному учреждению Банка России территории, на которой располагается кредитная организация, открывшая ВСП, и общая сумма минимального остатка хранения наличных денег, формируемая из сумм минимального остатка хранения наличных денег кредитной организации и указанных ВСП. ВСП, не осуществляющему хранение наличных денег, сумма минимального остатка хранения наличных денег не устанавливается. В распорядительном документе кредитной организации указывается, что в этом ВСП по окончании рабочего дня наличные деньги не хранятся.

Кредитная организация не позднее следующего рабочего дня после дня установления суммы минимального остатка хранения наличных денег направляет в Департамент надзора за системно значимыми кредитными организациями Банка России, если им осуществляется надзор за деятельностью кредитной организации, территориальное учреждение Банка России, осуществляющее надзор за деятельностью кредитной организации (учреждение Банка России, осуществляющее кассовое обслуживание кредитной организации), в произвольной форме письменное сообщение о суммах минимального остатка хранения наличных денег. Письменное сообщение о суммах минимального остатка хранения наличных денег направляется филиалом также в открывшую его кредитную организацию.

Если ВСП располагается вне пределов подведомственной территориальному учреждению Банка России территории, на которой располагается кредитная организация, открывшая ВСП, сумма минимального остатка хранения наличных денег в ВСП не включается кредитной организацией в общую сумму минимального остатка хранения наличных денег и устанавливается отдельным распорядительным документом кредитной организации.

Письменное сообщение о сумме минимального остатка хранения наличных денег в ВСП, расположенном вне пределов подведомственной территориальному учреждению Банка России территории, на которой располагается кредитная организация, открывшая ВСП, направляется кредитной организацией в территориальное учреждение Банка России по месту открытия (местонахождению) ВСП (учреждение Банка России, осуществляющее кассовое обслуживание ВСП).

При установлении суммы минимального остатка хранения наличных денег кредитная организация учитывает особенности организации кассовой работы, объемы среднедневных оборотов наличных денег, проходящих через кассы кредитной организации и ее ВСП, в том числе по операциям с применением программно-технических средств. Сумма минимального остатка хранения наличных денег должна обеспечивать своевременную выдачу наличных денег клиентам в начале рабочего дня. Сумма фактического остатка наличных денег на конец рабочего дня не должна быть меньше суммы минимального остатка хранения наличных денег.

Вновь создаваемая кредитная организация устанавливает сумму минимального остатка хранения наличных денег на основании прогнозируемых данных об обороте наличных денег, которые будут проходить через кассу кредитной организации.

При изменении объемов среднедневных оборотов наличных денег, проходящих через кассы кредитной организации, ее ВСП, в том числе по операциям с применением программно-технических средств, кредитная организация пересматривает установленную сумму минимального остатка хранения наличных денег в порядке, установленном настоящим пунктом, по своему усмотрению или по получении письменного сообщения Департамента надзора за системно значимыми кредитными организациями Банка России, если им осуществляется надзор за деятельностью кредитной организации, территориального учреждения Банка России, осуществляющего надзор за деятельностью кредитной организации, либо по месту открытия (местонахождению) ВСП (учреждения Банка России, осуществляющего кассовое обслуживание кредитной организации, ВСП).

(п. 1.2 в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

1.3. Кассовые операции, хранение наличных денег, работа с сомнительными, неплатежеспособными, имеющими признаки подделки денежными знаками Банка России (далее - операции с наличными деньгами) осуществляются в кредитной организации, ВСП в помещениях для совершения операций с ценностями.

Оборудование помещений для совершения операций с ценностями и установка программно-технических средств осуществляются кредитной организацией с соблюдением требований к помещениям для совершения операций с ценностями и программно-техническим средствам кредитных организаций, ВСП (приложение 1 к настоящему Положению). Количество, расположение помещений для совершения операций с ценностями, а также необходимость установки программно-технических средств определяются кредитной организацией. Помещения для совершения операций с ценностями кредитной организации, ВСП могут располагаться в нескольких зданиях, имеющих разные адреса, в пределах одного населенного пункта.

(см. текст в предыдущей редакции)

Работу по ведению кассовыми работниками кассовых операций и работу с сомнительными, неплатежеспособными и имеющими признаки подделки денежными знаками Банка России организует один из кассовых работников (далее - заведующий кассой).

Кредитная организация распорядительным документом определяет должностных лиц, осуществляющих хранение наличных денег, один из которых является руководителем (его заместителем) кредитной организации, ВСП или иным уполномоченным лицом, второй - заведующим кассой (далее - должностные лица, ответственные за сохранность ценностей).

В ВСП хранение наличных денег в соответствии с распорядительным или иным документом кредитной организации может выполняться одним кассовым работником (далее - кассовый работник ВСП). В этом случае кассовые операции, работа с сомнительными, неплатежеспособными, имеющими признаки подделки денежными знаками Банка России в ВСП выполняются этим кассовым работником.

1.4. Требования к технической укрепленности помещений для совершения операций с ценностями, установленные в приложении 1 к настоящему Положению, не применяются и определяются кредитной организацией с учетом условий договора имущественного страхования наличных денег в случаях:

если наличные деньги в кредитной организации, ВСП застрахованы на сумму не менее общей суммы минимального остатка хранения наличных денег или не менее сумм, установленных отдельно для кредитной организации, каждого ее ВСП, расположенного на подведомственной территориальному учреждению Банка России территории, на которой располагается кредитная организация;

(в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

если наличные деньги в ВСП, расположенном вне пределов подведомственной территориальному учреждению Банка России территории, на которой располагается кредитная организация, открывшая ВСП, застрахованы на сумму не менее суммы минимального остатка хранения наличных денег, установленной для данного ВСП;

(в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

если наличные деньги в ВСП, не осуществляющем хранение наличных денег, застрахованы на сумму не менее суммы объемов среднедневных оборотов наличных денег, проходящих через кассы ВСП, в том числе по операциям с применением программно-технических средств.

1.5. Кредитная организация, ВСП могут осуществлять сбор, доставку наличных денег клиентов в кредитную организацию, ВСП, в том числе сданных клиентами через автоматические сейфы, для зачисления их сумм на банковские счета (далее - инкассация наличных денег).

(в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

Кредитная организация, ВСП могут осуществлять транспортировку принятых ими наличных денег в кредитной организации, ВСП, учреждении Банка России, осуществляющем кассовое обслуживание кредитной организации, ВСП, и сдачу их в кредитную организацию, ВСП, учреждение Банка России, осуществляющее кассовое обслуживание кредитной организации, ВСП, или передачу клиенту, а также изъятых из программно-технических средств и подлежащих загрузке в программно-технические средства наличных денег (далее - перевозка наличных денег).

(в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

Перевозка наличных денег, инкассация наличных денег выполняются инкассаторскими работниками, работу которых организует должностное лицо кредитной организации (далее - руководитель инкассации).

Перевозку наличных денег, инкассацию наличных денег, а также кассовые операции в части приема и обработки наличных денег может осуществлять организация, входящая в систему Банка России, осуществляющая перевозку наличных денег, инкассацию наличных денег, операции по приему и обработке наличных денег клиентов кредитной организации (далее - организация, входящая в систему Банка России).

(в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

Для перевозки наличных денег кредитная организация может привлекать организации, оказывающие услуги по перевозке ценных грузов.

1.6. Кредитная организация, ВСП могут осуществлять загрузку наличных денег в банкомат другой кредитной организации, изъятие наличных денег из банкомата, платежного терминала, автоматического приемного устройства другой кредитной организации, а также доставку и инкассацию наличных денег другой кредитной организации, ВСП.

(в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

1.7. С должностными лицами, ответственными за сохранность ценностей, кассовыми, инкассаторскими работниками, осуществляющими операции с наличными деньгами, перевозку наличных денег, инкассацию наличных денег, заключаются договоры о полной материальной ответственности в соответствии с законодательством Российской Федерации.

При совместном выполнении должностными лицами, ответственными за сохранность ценностей, кассовыми, инкассаторскими работниками операций с наличными деньгами, перевозки наличных денег, инкассации наличных денег и невозможности разграничения ответственности каждого работника за причинение ущерба и заключения с ними договоров о возмещении ущерба в полном размере, с указанными работниками заключаются договоры о коллективной (бригадной) материальной ответственности.

1.8. Функции, права и обязанности должностных лиц, ответственных за сохранность ценностей, кассовых, инкассаторских работников определяются кредитной организацией с учетом требований законодательства Российской Федерации и настоящего Положения.

1.9. Должностные лица, ответственные за сохранность ценностей, кассовые, инкассаторские работники обязаны знать установленные настоящим Положением порядок ведения кассовых операций, правила хранения, перевозки наличных денег, инкассации наличных денег в кредитных организациях в части, касающейся указанных работников.

Кредитная организация может осуществлять проверку знаний настоящего Положения должностными лицами, ответственными за сохранность ценностей, кассовыми, инкассаторскими работниками. Порядок и сроки проведения проверки, форма документа, подтверждающего знание настоящего Положения, определяются кредитной организацией.

1.10. При осуществлении операций с наличными деньгами, выполнении работы по перевозке наличных денег, инкассации наличных денег должностным лицам, ответственным за сохранность ценностей, кассовым, инкассаторским работникам запрещается:

выполнять работу, не предусмотренную их должностными инструкциями;

передоверять осуществление операций с наличными деньгами, выполнение работы по перевозке наличных денег, инкассации наличных денег другим лицам;

хранить личные деньги вместе с наличными деньгами кредитной организации.

1.11. Руководитель кредитной организации обязан обеспечить условия сохранности наличных денег, контроль за полным и своевременным оприходованием поступивших в кредитную организацию, ВСП наличных денег, организацию работы по осуществлению операций с наличными деньгами, перевозке наличных денег, инкассации наличных денег.

Кредитная организация в случае утраты, хищения наличных денег, нападения на должностных лиц, ответственных за сохранность ценностей, кассовых, инкассаторских работников кредитной организации в помещениях для совершения операций с ценностями, а также при перевозке, инкассации наличных денег (далее - случай утраты наличных денег) не позднее трех дней после дня наступления случая утраты наличных денег направляет письменное сообщение о случае утраты наличных денег в произвольной форме Департаменту надзора за системно значимыми кредитными организациями Банка России, если им осуществляется надзор за деятельностью кредитной организации, территориальному учреждению Банка России, осуществляющему надзор за деятельностью кредитной организации, либо территориальному учреждению Банка России по месту открытия (местонахождению) ВСП, в случае если ВСП расположено вне пределов подведомственной территориальному учреждению Банка России территории, на которой располагается кредитная организация, и Департаменту наличного денежного обращения Банка России. В письменном сообщении о случае утраты наличных денег указываются полное фирменное (сокращенное фирменное) наименование кредитной организации (далее - фирменное наименование кредитной организации) или полное (сокращенное) наименование филиала (далее - наименование филиала), или наименование и (или) номер ВСП (при наличии) либо иные идентифицирующие признаки ВСП (при отсутствии наименования и номера) с указанием на его принадлежность кредитной организации (филиалу) (далее - наименование ВСП), дата составления письменного сообщения о случае утраты наличных денег, дата и время наступления случая утраты наличных денег, сумма утраченных наличных денег цифрами и прописью, описание случая утраты наличных денег, иная информация о случае утраты наличных денег.

(абзац введен Указанием Банка России от 30.07.2014 N 3353-У)

1.12. Взаимоотношения кредитной организации с клиентами, учреждениями Банка России, осуществляющими кассовое обслуживание кредитной организации или ВСП, организацией, входящей в систему Банка России, организациями, оказывающими услуги по перевозке ценных грузов, по вопросам осуществления кассовых операций, перевозки наличных денег, инкассации наличных денег определяются на основании договоров, заключаемых в соответствии с законодательством Российской Федерации.

(в ред. Указания Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей редакции)

В случае выявления излишков, недостач наличных денег, сомнительных, неплатежеспособных и имеющих признаки подделки денежных знаков Банка России при пересчете в кредитной организации, ВСП наличных денег, сформированных и упакованных в кредитной организации, ВСП кассовыми работниками в пачки банкнот, мешки с монетой, наличных денег, сформированных и упакованных кассовыми, инкассаторскими работниками в сумки с наличными деньгами, а также несоответствия фактического наличия наличных денег данным кассовых документов кредитная организация устанавливает причины возникновения указанных расхождений и принимает меры по их урегулированию. Порядок урегулирования выявленных расхождений определяется кредитной организацией.

1.13. Кредитная организация, ВСП применяют формы документов, установленные Указанием Банка России от 30 июля 2014 года N 3352-У "О формах документов, применяемых кредитными организациями на территории Российской Федерации при осуществлении кассовых операций с банкнотами и монетой Банка России, банкнотами и монетой иностранных государств (группы иностранных государств), операций со слитками драгоценных металлов, и порядке их заполнения и оформления", зарегистрированным Министерством юстиции Российской Федерации 24 сентября 2014 года N 34110 ("Вестник Банка России от 7 октября 2014 года N 91 - 92), а также настоящим Положением, оформляемые на бумажном носителе или в электронном виде в соответствии с настоящим Положением.

Книга хранилища ценностей 0402118 (далее - книга 0402118) (

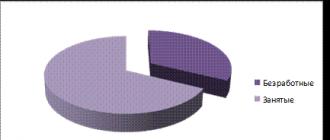

С 27 января 2016 года Кыргызская Республика получила предоставляемый Европейским союзом статус ВСП+ (Всеобщая схема преференций). Это система льготных таможенных тарифов на товары, экспортируемые развивающимися странами в развитые. Такой статус предполагает дополнительные торговые стимулы странам, которые уже пользуются ВСП. О том, что дает и гарантирует Кыргызстану такое решение Евросоюза, рассказывает министр экономики Арзыбек КОЖОШЕВ.

— Уважаемый Арзыбек Орозбекович! В январе этого года Кыргызстан обрел статус ВСП+. Зачем это нужно, какие появятся преимущества для наших предпринимателей?

— Вначале коротко проинформирую читателей о процедуре и форме получения Всеобщей схемы преференций (ВСП). Еще в марте 2015 года в Европейскую комиссию Министерство экономики (по инициативе правительства Кыргызстана) отправило заявление о намерении получить этот статус.

В конце прошлой осени, 25 ноября, после рассмотрения нашего запроса и обсуждения экспортно-импортного потенциала Кыргызстана Евросоюз его утвердил. 26 января 2016 года после рассмотрения заявления Советом ЕС и Европарламентом в официальном бюллетене ЕС появилось соответствующее постановление Евросоюза, в котором сообщалось о предоставлении Кыргызстану статуса ВСП+. Решение вступило в законную силу 27 января. Добавлю, что ВСП+ — это увеличенное число преференций, гарантирующее полную ликвидацию тарифов (беспошлинный ввоз) по более чем шести тысячам товарных позиций. Прибавление знака «+» (плюс) означает, что эта схема более прогрессивна, чем ранее созданная схема ВСП.

В чем преимущества такого статуса? Его применение является важным для нашей страны в связи с предоставлением новых возможностей для увеличения и диверсификации экспорта кыргызских товаропроизводителей на рынки Европы. Республика получила возможность осуществлять беспошлинный ввоз на более чем шесть тысяч наименований товаров в страны ЕС. Ранее экспортеры платили таможенную пошлину в размере 14,6% по некоторым видам фруктов и овощей и до 5-9% — на предметы одежды. Безусловно, это очень выгодно для наших предпринимателей! Кроме того, такой статус поможет Кыргызстану привлекать иностранные инвестиции, в том числе из стран ЕАЭС, в развитие различных отраслей экономики.

— Какие страны имеют аналогичный статус и на какой срок он предоставляется?

— В 2014-м и 2015 годах в перечень стран, пользующихся статусом ВСП+, входили: Грузия, Армения, Боливия, Кабо-Верде, Монголия, Пакистан, Парагвай, Филиппины, Коста-Рика, Эквадор, Эль-Сальвадор, Гватемала, Панама и Перу. В 2016 году из списка исключены шесть стран (последние в перечне), и в 2016-м такой статус остался у девяти стран — Грузии, Армении, Боливии, Кабо-Верде, Монголии, Пакистана, Парагвая, Филиппин и Кыргызстана. Из государств — членов ЕАЭС статус пользователя ВСП+ теперь есть у Армении и Кыргызстана.

— Напомните, какие товары до сего времени экспортировали наши товаропроизводители в Европу?

— В основном сельскохозяйственные: фрукты в свежем виде, фрукты переработанные (сухофрукты, соки, джемы, варенье), другие продовольственные товары, табачную продукцию. Но в последние годы в перечне товаров нашего экспорта в Европу есть и текстиль, одежда, войлочные и кожаные изделия, ковры. Получение статуса ВСП+ предо-ставляет бизнесменам страны огромные возможности для расширения экспортных объемов, а значит, и получения прибыли, что в конечном счете положительно отразится на росте экономики страны.

— Что теперь требуется от нашей стороны, каковы следующие действия?

— Во-первых, Минэкономики должно обеспечить условия для экспорта продукции. Режим ВСП+ требует от Кыргызстана полного выполнения обязательств по 27 международным конвенциям: соблюдению прав человека, эффективному управлению, трудовым и экологическим стандартам, а также по созданию обзора порядка реализации товаров в соответствии с нормами этих конвенций. Кроме того, страна обязуется проводить регулярный мониторинг в соответствии с установленными ЕС процедурами в статье 13 Регламента Евросоюза № 978/2012.

Во-вторых, следует обеспечить требования к качеству, сертификацию товаров. Статус пользователя ВСП+ не предусматривает упрощения процедур получения сертификатов или их отмену. Подчеркну: требования в сфере техрегулирования (по безопасности, качеству, упаковке, маркировке и иным условиям поставляемой на рынок Европы продукции) остались прежними. Это означает, что продукция, экспортируемая туда, обязательно должна документально подтверждать свое соответствие требованиям Евросоюза.

В зависимости от вида продукции и ее предназначения требуется предоставить «ЕС Сертификат соответствия» (EC Certificate of Conformity) или «ЕС Декларацию соответствия» (EC Declaration of Conformity): если продукция подпадает под европейские директивы, которые определяют порядок маркировки продукции знаком СЕ (CE Mark), тогда нужны эти сертификат или декларация. Когда же этого не требуется, предоставляются результаты испытаний или регистрационные удостоверения на конкретную продукцию, что определено законодательством ЕС (директивы, решения, регламенты). Сертификаты соответствия ЕС могут быть выданы структурами, расположенными исключительно на территории стран Европейского экономического сообщества (EЭC), и некоторыми структурами в Австралии, Канаде, Новой Зеландии, США, Японии.

В-третьих, Минэкономики должно информировать отечественных товаропроизводителей. Информационная кампания о новых возможностях кыргызских экспортеров беспошлинно поставлять продукцию в страны ЕС стартовала 4 февраля этого года в ходе пресс-конференции в информагенстве «Кабар», где замминистра экономики Кылычбек Джакыпов и посол, глава представительства ЕС в КР г-н Чезаре де Монтис сообщили, что Кыргызстан по решению комиссии Евросоюза получил статус пользователя специальной схемы стимулирования устойчивого развития и добросовестного управления ВСП+ ЕС. Об этом сообщили на сайте Минэкономики 7 февраля, 17 февраля — по радио «Биринчи», а 26 февраля — на ТВ-канале КТРК. 25 февраля в Национальном институте стратегических исследований прошло обсуждение этой темы, создана рабочая группа (более 37 заинтересованных лиц) из представителей госорганов, бизнеса (в том числе ассоциаций), донорских организаций и независимых экспертов для разработки плана мероприятий по продвижению отечественных товаров на рынки ЕС.

— Что должна сделать эта рабочая группа?

— Эксперты изучат состояние отечественного рынка, выявят проблемы и наметят шаги по их устранению для продвижения отечественных товаров на рынки Европы с использованием новых преференциальных возможностей. Но цель — не только выявить проблемы, сложности, с которыми сталкиваются предприниматели Кыргызстана, но и сформулировать меры их устранения, а затем наметить план конкретных мероприятий, которые и должны ликвидировать эти проблемы. Тогда кыргызские товары смогут поступать на рынки стран Европы с использованием новых преференциальных возможностей. Естественно, что о конкретных результатах работы экспертов будут регулярно информировать общественность и предпринимателей.

— Уже есть первые результаты?

— Да, определен первый круг проблем в продвижении продукции на рынки Европы, они в первую очередь касаются вопросов инфраструктуры, качества, внедрения на предприятиях системы ХАССП (англ. Hazard Analysis and Critical Control Points (HACCP)), в переводе — анализ рисков и критические контрольные точки. Это концепция, предусматривающая систематическую идентификацию, оценку и управление опасными факторами, существенно влияющими на безопасность продукции, сертификацию товаров, доступность торговой информации, консолидацию грузов.

С комиссией Евросоюза мы обсуждаем вопрос предоставления полной информации о требованиях по данным группам товаров при их поставке в ЕС. Уже 8-9 июня планируется приезд представителей ЕС в нашу страну. В Минэкономики эксперты консультативной миссии ЕС обсудят с представителями бизнес-сообщества Кыргызстана вопросы поставки товаров в Европу.

А во время дискуссий с участием представителей донорского сообщества мы предложили рассмотреть возможность поддерживать продвижение кыргызских товаров на рынки Евросоюза с использованием новых преференциальных возможностей, включая такие направления, как внедрение системы ХАССП на экспорто-ориентированных предприятиях, проведение маркетингового анализа рынка ЕС для определения потребностей и перечня товаров, которые будут конкурентоспособны на том рынке.

Также мы планируем встретиться с экспортерами Армении (имеет статус пользователя ВСП+ с 2014 года) для изучения их опыта поставки товаров в ЕС.

— Когда рабочая группа предоставит результаты своей работы?

— На сегодняшний день рабочая группа завершила разработку первоначального проекта плана мероприятий, которые помогут в решении проблем и продвижении товаров Кыргызстана на европейские рынки с использованием новых возможностей. После обсуждения и доработки этот план будет имплементирован в план правительства КР по развитию экспорта на 2015-2017 годы, утвержденный постановлением ПКР 31 марта 2015 года.

— Какие из ранее пользовавшихся огромным спросом товаров могут завоевать свою «нишу» на рынках стран Европы?

— Думаю, это очень широкий спектр продукции. Сейчас определен перечень группы приоритетных товаров, имеющих реальный экспортный потенциал для поставки на рынки стран ЕС. Мы разделили перечень на три группы в зависимости от степени готовности предпринимателей экспортировать свой товар. В ближайшие год-два имеют экспортный потенциал швейная отрасль, в том числе в этностиле, войлочная продукция, лекарственные травы, фасоль, сухофрукты, грецкие орехи, мед, бутилированная вода, некоторые виды спиртных напитков. В среднесрочном периоде Кыргызстан готов экспортировать отборные овощи и фрукты с упором на документальное соответствие термину «органик», ювелирные изделия. На более длительную перспективу среди статей экспорта в Европу — мясная продукция, кожсырье. И сейчас в стране обсуждаются меры именно по их продвижению.

Вспомните былую славу шерстяных и полушерстяных тканей Кыргызского Камвольно-суконного комбината, натурального шелка и хлопчатобумажных тканей ошских комбинатов, кожаные изделия наших фабрик, ковровые изделия ранее действовавших, но, к сожалению, сейчас простаивающих или обанкротившихся многочисленных ковровых комбинатов. Да и цеха во всех регионах республики, выпускающие товары народного потребления из натурального сырья, не обойдут внимания покупателей Европы. Стоит также говорить и о нарастании экспорта хлопка, меда и еще многих товаров.

Подготовила

Елена МЕШКОВА.

Фото предоставлено пресс-службой

Минэкономики КР.

Операции, осуществляемые ВСП кредитной организации (филиала), должны отражаться в ежедневном балансе кредитной организации (филиала)

Порядок открытия банковских подразделений регламентируется:

Статьей 22 «Филиалы, представительства и внутренние структурные подразделения кредитной организации» ФЗ «О банках и банковской деятельности»;

- Инструкцией ЦБ РФ от 14 января 2004 года № 109-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» (далее – Инструкция № 109-И);

ВСП кредитной организации (ее филиала) является ее (его) подразделение, расположенное вне места нахождения кредитной организации (ее филиала) и осуществляющее от ее имени банковские операции, перечень которых установлен нормативными актами Банка России, в рамках лицензии Банка России, выданной кредитной организации (положения о филиале кредитной организации).

Дополнительный офис. Может осуществлять банковские операции или их часть, предусмотренные лицензией Центробанка для создавшей ее кредитной организации или филиала. Открывается только на территории того же населенного пункта, где располагается сам банк или его филиал. Самый многочисленный среди ВСП.

Кредитно-кассовый офис. он может располагаться вне пределов территории, где зарегистрирована головная кредитная организация (филиал). Осуществляет операции по предоставлению денежных средств субъектам малого предпринимательства и ФЛ и их возврату (погашению), а также кассовое обслуживания ЮЛ и ФЛ, прием наличной валюты РФ и иностранной валюты для осуществления перевода по поручению ФЛ без открытия банковского счета, а также отдельные виды банковских операций и иных сделок с наличной иностранной валютой и валютой Российской Федерации, чеками (в том числе дорожными).

Операционная касса вне кассового узла. являются вспомогательным пунктами банковского обслуживания и вправе осуществлять кассовые операции с ЮЛ и ФЛ, прием коммунальных и других платежей от ФЛ, прием наличной валюты РФ и иностранной валюты для осуществления перевода по поручению ФЛ без открытия банковского счета, а также отдельные виды банковских операций и иных сделок с наличной иностранной валютой и валютой Российской Федерации, чеками (в том числе дорожными).

Указанием № 1794-У от 21 февраля 2007 года Банк России дал право кредитным организациям открывать новый вид внутреннего структурного подразделения – операционный офис . Может находиться на территории субъекта РФ, где зарегистрирована головная кредитная организация (филиал), и вне пределов такой территории, но в рамках федерального округа, на территории которого располагается головная кредитная организация (филиал), открывающая операционный офис. Осуществляет все или часть банковских операций, предусмотренных лицензией ЦБ для создавшего его финучреждения (филиала). Офисы имеют ряд ограничений по осуществлению операций. Например, они не вправе осуществлять специфические операции- по купле и продаже иностранной валюты на межбанковском и биржевом валютных рынках, ценных бумаг и иных финансовых активов, связанных с принятием банком финансовых рисков, и т. д.

В отличие от дополнительного офиса, операционные кассы вне кассового узла, кредитно-кассовые и операционные офисы могут располагаться за пределами ведомства территориального учреждения Банка России, который осуществляет надзор за деятельностью открывшего это подразделение банка (филиала).

И еще одним пунктом, установленным Банком России (Указание от 22.07.2013 N 3028-У), является передвижной пункт кассовых операций , -ВСП кредитной организации, функционирующее на базе автотранспортного средства, оборудованного броневой защитой. Он предназначен для операционно-кассового обслуживания населения, и прежде всего, в сельской местности, а также для перевозки денежных средств и ценных грузов.

В большинстве объявлений о наборе сотрудников присутствует аббревиатура Сбербанк «ВСП». Что это такое знает далеко не каждый. Можно догадаться только по общему смыслу текста содержания. Но поскольку речь идет о трудоустройстве, знать наверняка о составляющей требуется при любых обстоятельствах. Далее будет представлено определение аббревиатуры с многочисленными разъяснениями всей структуры.

Расшифровка и значение

Расшифровка ВСП представляется как «Внутреннее структурное подразделение». В отношении определения можно представить следующие моменты:

- Банк представляется в виде многочисленных отделов, каждый из которых осуществляет установленные функции. В объявлениях о приеме на работу будут прописаны, в какое конкретно отделение требуется сотрудник.

- Подразделения банка также представляются в виде многочисленных отделений, находящиеся в одном населенном пункте, городе. Как правило, при подаче объявления о приеме на работу не уточняется, в какой именно офис (по какому адресу) требуется специалист.

- ВСП – это внутреннее подразделение, которое выбирается клиентом для осуществления финансовой операции. Зачастую выбирают ближайший офис с наличием соответствующей аппаратуры – терминала, банкомата, сотрудников кассы. Получается, что ВСП это отделение, где предоставляются услуги кредитно-финансового учреждения.

Центральный офис Сбербанка

В вопросе, что такое ВСП, определений можно дать много. Но основное разъяснение приведено, поэтому опасаться подобного текста в объявлении о приеме на работу не следует.

О структурах

ВСП банка представляется несколькими основными отделами, которые выполняют в целой системе определенную функцию. Чтобы трудоустройство проходило проще, необходимо изучить цели и задачи каждого подразделения.

Головная контора

Первой в системе выступает головная контора, что значит наличие руководства финансового учреждения. Головной офис находится в каждом населенном пункте. Также имеется главная контора всех подразделений по России, расположенная в Москве. В нем имеются кабинеты действующего на данный момент председателя Германа Грефа и членов правления.

Где бы ни находился головной офис, функции сотрудников заключаются в следующих факторах:

- проведение анализа работы структурных подразделений;

- проведение стратегического планирования, контроль за соблюдением текущего;

- работа над развитием компании;

- управление финансами;

- изучение рынка финансов;

- проведение маркетинговых ходов для расширения бизнеса.

Головные офисы населенных пунктов сдают всю информацию в основное отделение, где проводят контроль, а в случае нарушений налагают штрафы и привлекают к ответственности.

Филиалы банка работают с населением

Территориальные отделы

Служба безопасности учреждения осуществляет защиту работы территориальных отделов, задача которых заключается в следующих факторах:

- оценка конкуренции;

- задействование в программах экономического развития;

- расширение расчетных систем;

- ввод новых информационных технологий для последующей более удобной работы сотрудников;

- работа по улучшению качества предлагаемых услуг;

- своевременная оценка рынка финансовых структур и изменение системы работы в случае значительных перемен;

- общая оптимизация работы.

Территориальные отделы распространены по всей стране и даже за рубежом. Для всех офисов сформированы требования, не отличающиеся в соответствии с региональным расположением.

Отделения

Это офисы, работающие непосредственно с клиентами в большей степени. Задача сотрудников заключается в предоставлении услуг на высшем уровне и с высокой скоростью. Поэтому руководители отделений должны наладить не только должностную структуру, но и обеспечить сотрудников качественной технологией, бесперебойной работой программ. Отделения располагаются в городах и имеют четко налаженную структуру по осуществлению деятельности.

Банк имеет огромную структурную сеть

Отделения, в свою очередь, подразделяются на разновидности, где выделяют:

- работу с персоналом – этот отдел занимается подбором кадров, повышением квалификации сотрудников и изучением рынка труда;

- управление общественными связями – сотрудники отдела продвигают бренд, задействуют рекламу и решают все сопутствующие вопросы, взаимодействуют с журналистами;

- управление рисками – проводят анализ и делают расчет возможных рисков, разрабатывают проекты и инструкции для их снижения;

- внутренний контроль и аудит – осуществляется проверка соблюдения законодательства и внутреннего устава;

- безопасность – обеспечивается защита от мошеннических действий и охрана сотрудников банка и клиентов;

- юридическое управление – проходит разработка бланков договоров, что требуется при смене законодательства и вводе новых актов, сотрудники (юристы) представляют интересы учреждения в суде.

В соответствии с квалификацией потенциального сотрудника принимается решение о приеме претендента в соответствующее подразделение.

Филиалы и агентства

Филиалы и агентства невозможно выделить в отдельное структурное подразделение, но поскольку их расположение преимущественно находится в малонаселенных пунктах, функциональность немного уменьшена. Так, в филиалах можно получить все виды расчетно-кассовых услуг, а также прибегнуть к оформлению зарплатной карты в соответствии с подписанным договором от предприятия. В дальнейшем подобные отделы хотят упростить с мобильные операционные кассы.

Зная в точности, как расшифровать аббревиатуру, можно частично ответить на вопрос о последующем трудоустройстве. Если точных данных в объявлении нет, необходимо во время подачи документов для поступления на службу уточнить, в какое именно подразделение требуется сотрудник. Зачастую при собеседовании претенденту рассказывают не только об офисе, куда требуется работник, но и о его задачах. Это помогает в принятии решения о трудоустройстве.